☆トピック☆

・2023年は人手不足による倒産が過去最多。中でも4月から時間外労働の上限規制が適用される「2024年問題」によって人手不足が懸念される建設業、物流業は全体の半数。

・日経平均価格が史上初の4万円突破…バブル後最安値の“5倍以上”。

九州前浜

・松浦

2月もサバ水揚げが続き、細長く・身脂薄くなっており相場もやや下がってきています。

(サバ・各サイズ相場) 2月水揚げ 4560mt

600~700g 15mt 浜値k470~300円 (鮮魚・冷凍)

500~600g 75mt 浜値K330~210円 (鮮魚・冷凍)

450~500g 270mt 浜値K240~160円 (鮮魚・冷凍)

400~450g 300mt 浜値k2200~140円 (鮮魚・冷凍)

300~400g 3300mt 浜値 K150~80円 (缶詰・餌)

150~250g 600mt 浜値K110~66円 (餌)

・長崎

~小網~

ウルメ・ゴマローソク混じり約40mt、相場はK110~80円(餌)

アジ水揚げ少量ありましたが、鮮魚・生切で高値相場。

~底引き~

レンコ鯛・マダイ主体の水揚げ。

レンコ鯛―200~500g 浜値k400~230円(鮮魚・加工)

マダイ ―800~2K 浜値k1000~800円(鮮魚)

サンマ

サ バ

・大西洋サバ

2023年冬のトロールシーズン終了しました。

昨対大きく下回っての水揚げ、各国からの需要高のため値段は大きく跳ね上がり高値でシーズン終了と

なりました。現地の在庫は一部大型を残し、ほぼ完売。

製品に関しては円安の影響、原料高騰の影響もあり安手の物はほとんど見られなくなってきております。

荷動きは今のところ問題は無さそうですが、十分に高くなった今、各社値上げ完了後の荷動きに注視が

必要です。

鮭鱒類

・チリ銀鮭

先月に引き続き円安の影響もあり、銀鮭のパッカーからの委託販売単価が若干の強含みとなっており

ます。またチリ現地一部の池でへい死もあり、先行きも先月に引き続き横這いから若干の上げ相場の

予想です。トリム製品の搬入量が少ない為、価格が高騰しており、引き合いも強くなってきております。

引き続き3月以降の搬入が少なく、大型サイズ中心にてさらに相場の高騰が予想されます。

・トラウトサーモン

先月と大きく状況は変わっていません。

チリ現地の価格は高く、搬入量も少ないですが、日本国内の在庫が滞留しており値上げにつながってい

ません。しかし銀鮭、アトランティックサーモンが高騰しており、今後は相場が若干強くなる予想です。

ドレス原料は高値にて安定しており、トルコなどの原料への転嫁がみられます。

・アトランティックサーモン

ノルウェー、チリ共に現地水揚げ単価が高騰しております。

日本国内のトリム製品も極端に少なくなってきているため、3月-4月を目途にチリからトリム製品の

搬入を進めておりますがオファー価格は大きく上がる模様。フレッシュ価格の大幅高騰もあり、

4月のイースターまでは高値堅持と予想します。

サワラ・サゴシ

・中国サゴシ

前シーズンは極端な不漁でしたが、今シーズン新物は例年並みの水揚状況です。

原料価格は下方修正されましたが、円安のため製品価格は前シーズンとの比較で5~10%の値下がりと

なっています。

・韓国原料

韓国は約15,000mtの水揚げで昨対とほぼ変わらず、このまま横ばい予想です。

サイズは満遍なく獲れております。

・日本産

日本海にて10月下旬から11月にかけて小型サイズ400-600gの水揚げがありました。

一部は原料凍結に入りました。フィレ加工で200g前後サイズになります。

但し、12月以降は水揚げが減少、現在は鮮魚出荷となっています。

・サワラサゴシ製品

国内の荷動きは、春の需要期に向けて活発化してくる見込みです。

春需要に向けて荷動きは徐々に向上してきています。

新物は、前シーズンとの比較で大型、中型サイズが減少、サゴシは増加です。

ウナギ

中国現地の引き合いも強く、引き続き日本国内は高値にて推移しております。

しかし、12月から始まりましたシラスウナギの漁模様は、2月も安定的に中国、国内で漁果があり、

日本国内の池入れ重量も昨年の約20%増(2月同時期)となっております。

中国でも池入れは進んでいると思われますが、シラス価格は大きく下がらない模様。

3月以降の蒲焼製品も若干の上げ相場と思われます。

冷凍野菜(中国)

生産が遅れていたブロッコリーですが、各社で必要量確保には至りました。余力は少なく堅調に推移す

る事が予想されます。

菜の花は積雪、低温日が多かったですが影響は少なく順調に収穫、生産が始まりました。

国内需要も旺盛で価格下方は期待薄となりました。

原料相場は落ち着いていますが、日本国内は為替状況や運賃改定に伴う値上げ基調となっています。

スルメイカ(中国)

スルメイカ・アメリカオオアカイカ(中国)

昨年秋にスルメイカ新物価格高騰が確定し、国内在庫は品薄、相場は急騰しました。中国でのスルメ原

料単価は昨年560円/㎏だったのに対し、今年度は800円/㎏程度まで高騰しており、直近ではヒネ原料

を混ぜて製品単価を抑えることも難しくなっておりスルメ製品の価格は年明け後も徐々に高騰しており

ます。また、それにつられる形でマツイカの製品価格も高騰しており、ツボ抜きで9000円台の在庫も散

見されるようになりました。

赤いか関係については横ばいで推移しておりますが、ラウンドで1kgUNDERの原料アソートが少ない

ことから、小型原料を使用する唐揚げなどの加工品は今後やや高騰の可能性もあります。の比較的安定

しており、原料相場は昨年から横ばいとなっております。3月については、先月春節があったこともあ

り中国の状況は変化なし、国内も年明けから全体的に売れ行きが悪く、品薄や需要過多による価格変動

などは起こっておりません。

アサリ

春漁は、一昨年に稚貝投入したエリアの水揚げとなります。

水揚げ数量増、大型サイズの生産も増加が期待されております。

GW前後から本格的に漁獲開始となりそうです。

一方で昨年の投入された稚貝は既に斃死が多く確認出来ていることため、来年の水揚げは減少する可能

性があり、不安定な環境が続く見込みです。

パンガシウス

テト明けから各パッカー大幅な価格上方修正となっております。

原因は、昨年販売不振より養殖業者が倒産してしまったり、生産数量を減らしたため供給が大幅に減少。

また、主要販売先である中国・アメリカの需要高も影響しております。

この状況は暫く続くと思われます。

スケソウダラ

DAPの漁模様は落ち着いて継続中ですが、米国全体でコスト面(人件費等)UPの課題もあり、今後の

生産比率、生産量に注意していきたいところです。

一方のオホーツクについては、昨対ほぼ同水準で推移中。

EU関税率変更、米国ロシア産禁輸の影響からEUについては駆け込み輸入もあり、実績数量は上向いて

いたものの、今後の関税率変更を受け、輸入量は激減するも込み。

そのため、中国、ロシアでのロシア原料の過多な在庫状況、アメリカ原料の今後の見通し(アメリカ原

料に需要集中し上げとなるか?)などスケソウダラ原料市況に注意が必要です。

日本国内では一部製品については横ばいから弱含みと推察致します。

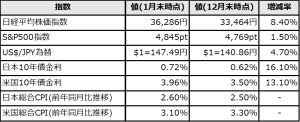

日米各種指数の推移

各種指数の推移

米国と日本の景況感

日経平均株価1月終値は36,286円と年明けから8.4%上昇しました。

また、2月23日(金)には34年ぶりに最高値を更新し終値39,098円となりました。

バブル期の38,915円を上回り、年初からの上げ幅は17%高の5600円となっています。

株価の値上がりの要因として考えられるのは①海外投資家が日本企業の魅力を再認識していること、

②円安の影響で、外国から見た日本株は未だに割安感があること、③日本企業の資本効率や利益率が向

上していることなどが考えられます。

株価の高騰からバブル期にあった暴落を懸念する声もありますが、バブル期のように実体経済と景況

感が極端に乖離している様子もなく、ドルベースでの日経平均株価は未だ最高値を更新していないこと

や、日本企業の業績が好調なのは事実であることなどから今後も株高、最高値更新の可能性は大いに考

えられます。

直近の日本経済では、インフレによるコスト増→企業の値上げ→業績好転と続いており、今後の経済

推移に大きく影響を及ぼすのは、大手をはじめとした日本企業が利益を従業員の給料に転嫁し、さらな

る消費の拡大が行われ、この流れが循環することが課題に挙げられます。

インフレ率と名目賃金の上昇率である実質賃金は2月時点で21か月連絡低下しており、来年度以降の

日本企業全体の賃金上昇率により、今後の日本経済は大きく影響を受けるのではないかと考えられます。

用語

日経平均株価指数…日本を代表する上場企業225社の株価の平均値。

S&P500指数…米国を代表する上場企業500社の時価総額を指数化したもの。

CPI…消費者物価指数。末端価格の変動を示す指標。